この記事の目次

- 審査が甘いクレジットカード おすすめ比較一覧表

- 審査が甘いクレジットカード 系列別に特徴を紹介!

- 審査が甘い おすすめクレジットカード13選

- そもそもクレジットカードに審査がある理由

- クレジットカードの審査基準

- クレジットカードの 審査の流れ・ステップ

- クレジットカードの審査難易度を 判断するポイント

- 審査が甘いクレジットカードを選ぶ メリット

- 審査が甘いクレジットカードを選ぶ 注意点・デメリット

- クレジットカードの審査に落ちる原因

- クレジットカードの審査に落ちた際の 対処法

- クレジットカードの審査通過率を 高める方法

- クレジットカードは 自己破産しても作れる?

- クレジットカードは無職でも作れる?

- 審査が甘いクレジットカード 作り方・申込方法

- 審査が甘いクレジットカード よくある質問

- 審査が甘いクレジットカード おすすめ比較一覧表(おさらい)

- 審査が甘いクレジットカード まとめ

審査が甘いクレジットカード

おすすめ比較一覧表

|

|

|

|

|---|---|---|---|

| カード名 | ACマスターカード | JCB Card W |

三井住友カード RevoStyle (リボスタイル) |

| 還元率 | 0.25% | 1.0%~10.0% | 1.0%~2.5% |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 契約年齢 | 20歳~ | 18歳~39歳 | 18歳~ |

|

対応 ブランド |

Mastercard | JCB | VISA |

|

おすすめ ポイント |

審査が 最短30分 |

パートナー店利用で 最大21倍ポイント |

リボ払い専用だから 毎月一定額の支払い |

| 公式サイト |

審査が甘いクレジットカード

系列別に特徴を紹介!

- 消費者金融系クレジットカード

- 流通系クレジットカード

- 信販系クレジットカード

消費者金融系クレジットカード

もともとキャッシングを主な事業としている消費者金融が発行しているクレジットカードをいいます。

キャッシング専門の会社が発行しているためキャッシング枠が広く、審査がはやく即日発行に対応していることが特徴です。

流通系クレジットカード

デパートやスーパーマーケット、コンビニなど小売業者や系列企業が発行しているクレジットカードをいいます。

系列店の割引やポイント特典など普段の生活で利用しやすく、申込者に安定した収入がなくても作りやすいカードです。

信販系クレジットカード

信販会社が発行しているクレジットカードで、老舗企業が多く長い信用取引の実績から安心して利用できる点が特徴です。

信販系は分割払いなどの割賦販売に強く、ポイント還元や特典サービスが充実しています。

審査が甘い

おすすめクレジットカード13選

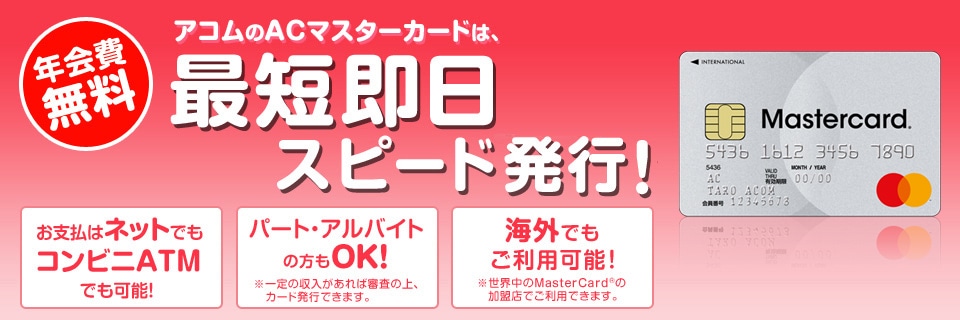

ACマスターカード

- 独自の審査基準で審査落ち経験者も可能性あり

- 審査が最短30分

- 最大800万円まで支払い可能

独自の審査基準で審査落ち経験者も可能性あり

アコムは消費者金融として独自の基準をもって審査しているため、他のクレジットカードで審査落ちを経験した方でも発行できる可能性があります。

アコムを利用した経験のある方や、審査に不安のある方におすすめの1枚です。

審査が最短30分

最短30分で審査完了、日本全国に設置してあるアコムの自動契約機「むじんくん」でカード発行もできるので最短1時間で利用できます。

土日祝日も即日発行できるので、すぐにカードを手に入れたい・利用したい方におすすめです。

最大800万円まで利用が可能

ACマスターカードはクレジットカードでありながら、消費者金融のアコムが発行しているためカードローン機能がついています。

ショッピング枠は300万円までですが、カードローンをあわせると最大800万円まで利用が可能です。

ACマスターカードの情報

| お申し込み対象 |

・満20歳以上69歳以下 ・安定した収入と返済能力がある方 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.25% |

| ポイント使用例 | 自動キャッシュバック |

| 契約年齢 | 20歳~ |

| 国際ブランド | Mastercard |

| 自動付帯保険 | ショッピング保険 |

| 付帯可能保険 | - |

| 利用可能枠 |

・総利用枠:最高800万円まで ・ショッピング利用限度額:10万円~300万円 |

|

電子マネー ID払い |

Apple Pay Google Pay |

\最大800万円まで利用可能/

WEBでACマスターカードを申し込む

JCB Card W

- パートナー店で利用すると最大21倍ポイント

- 使いすぎ防止機能で安心

- 24時間365日不正利用を監視

パートナー店で利用すると最大21倍ポイント

国内・海外どこで使ってもつねにポイント2倍ですが、パートナー店を利用するとさらにポイントがアップで最大21倍のポイントがたまります。

JCBオリジナルシリーズパートナーは数多く、スターバックス・amazon・セブンイレブンなど業種も幅広いため、ためやすく使いやすいのが魅力です。

使いすぎ防止機能で安心

リアルタイムで利用状況が確認できるだけではなく、事前に設定した金額を超えて利用している場合には使いすぎを通知。

アプリを利用して「使いすぎアラート」を設定しておくだけでお知らせしてくれるので、クレジットカードやキャッシュレスも安心して利用できます。

24時間365日不正利用を監視

JCBは万が一に備えて不正利用がないか、24時間365日監視をしているのでセキュリティも安心です。

カード番号を記載しないナンバーレスカードも登場してさらにセキュリティが充実、紛失や盗難が発生した場合には全額補償してくれるのもポイントです。

JCB Card Wの情報

| お申し込み対象 |

・満18歳~39歳の本人または配偶者に安定継続収入のある方 ・18歳以上39歳以下で学生の方(高校生を除く) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~10.0% |

| ポイント使用例 |

・JCBギフトカード ・amazon ・スターバックス ・楽天Edyにチャージ ・東京ディズニーリゾートパークチケット |

| 契約年齢 | 18歳~39歳 |

| 国際ブランド | JCB |

| 自動付帯保険 | ショッピング |

| 付帯可能保険 | 海外旅行 |

| 利用可能枠 | 総利用枠:10万円~100万円 |

|

電子マネー ID払い |

Apple Pay Google Pay 楽天ペイ |

- Amazon.co.jp利用で最大10,000円キャッシュバック(諸条件あり)

\パートナー店利用で最大21倍ポイント/

WEBでJCB Card Wを申し込む

三井住友カード RevoStyle(リボスタイル)

- リボ払い専用だから毎月一定額の支払い

- コンビニやマクドナルドでポイント5倍

- 最高100万円のショッピング保険が付帯

リボ払い専用だから毎月一定額の支払い

リボ払い専用なので利用金額や利用件数に関わらず、月々の支払金額をあらかじめ設定できて毎月一定金額以上の支払いは発生しません。

リボ払い手数料が発生した請求月には上乗せ1倍分のVポイントをプレゼントしてくれるので、通常のリボ払いよりもお得に利用できます。

コンビニやマクドナルドでポイント5倍

セブン-イレブン・ファミリーマート・ローソンとマクドナルドでいつでもポイント5倍になる特典があります。

通常200円につき1ポイントのところ5ポイントが付与されるのなど、日常使うお店でお得にポイントを貯められるのが魅力です。

最高100万円のショッピング保険が付帯

年会費無料で最高100万円のショッピング保険が付帯しているなど、サービスが充実しています。

カードで購入した商品が壊れたり盗まれたりしたときに、年間100万円までを補償してくれるサービスが自動的についているのでもしもの時に安心です。

三井住友カード RevoStyleの情報

| お申し込み対象 | 満18歳以上(高校生は除く) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~2.5% |

| ポイント使用例 |

・VJAギフトカード ・Amazon・App Store&iTunes ・GooglePlayギフトカード ・楽天・dポイントに移行 (1Vポイント=1ポイント) |

| 契約年齢 | 18歳~ |

| 国際ブランド | VISA |

| 自動付帯保険 | - |

| 付帯可能保険 | ショッピング |

| 利用可能枠 |

・総利用枠:100万円まで ・カード利用枠:100万円まで ・キャッシング利用枠:総利用枠の範囲内で決定 |

|

電子マネー ID払い |

Apple Pay Google Pay WAON PiTaPa iD |

新規入会とタッチ決済利用で最大6,500円相当プレゼント(諸条件あり)

\毎月一定額の支払いで安心/

WEBで三井住友カード

RevoStyleを申し込む

Orico Card THE POINT(オリコカード)

- 入会して半年間はポイント2倍

- ネットショップの還元率が1.5%以上

- たまったポイントの即時交換もできる

入会して半年間はポイント2倍

Orico Card THE POINTのポイント還元率は通常1%ですが、入会して半年間は還元率が2%にアップするので非常にお得です。

期間中に最大5,000ポイントまでの上限はありますが、業界屈指の高還元率といえるでしょう。

ネットショップの還元率が1.5%以上

Amazon・楽天・Yahoo!などのネットショップで利用すると、ポイント還元率1.5%以上なので大変お得。

オリコカード会員限定ショッピングモールを経由して買い物すると最大15.5%還元になり、さらに特典がつくのでポイントを効率よくためたい方におすすめです。

たまったポイントの即時交換もできる

お買い物でたまったポイントは1ポイント1円で、Amazonギフト券などに500ポイントから即時交換できます。

ギフト券のほかにもWAONポイントやTポイントなども即時交換できる交換先が多く、ポイントが使いやすいことも魅力です。

Orico Card THE POINTの情報

| お申し込み対象 | 満18歳以上 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~2.0% |

| ポイント使用例 |

・amazonギフト券 ・T-POINT ・iTunesギフトコード ・WAONポイント |

| 契約年齢 | 18歳~ |

| 国際ブランド |

Mastercard JCB |

| 自動付帯保険 | - |

| 付帯可能保険 | - |

| 利用可能枠 |

・ショッピング利用枠:最大300万円 ・キャッシング利用枠:最大100万円 |

|

電子マネー ID払い |

Apple Pay |

新規入会と利用で最大8,000オリコポイントをプレゼント

さらにウェルカムキャンペーン参加・条件達成(50,000円以上・3回以上利用)で7,000オリコポイントをプレゼント(諸条件あり)

\入会して半年間ポイント2倍/

WEBでOrico Card

THE POINTを申し込む

Tカード プラス(SMBCモビット next)

出典:Tカード プラス(SMBCモビット next)公式サイト

おすすめポイント

- モビットカード機能でキャッシング利用可能

- ポイント還元率はいつでも0.5%

- TカードとTマネーが一体型で使いやすい

モビットカード機能でキャッシング利用可能

SMBCモビットカードローンが利用できるため、全国の提携ATMでキャッシングが可能です。

SMBCモビット公式スマホアプリをダウンロードしてスマホと連携すれば、セブン銀行ATMが24時間利用できて、振込キャッシングも最短3分で対応してもらえます。

ポイント還元率はいつでも0.5%

還元率はいつでも0.5%なので、200円あたり1ポイントのTポイントがもらえます。

カード決済でTポイントがたまるだけではなく、加盟店にカード提示をするだけでポイント還元があるのでダブルでたまってお得です。

TカードとTマネーが一体型で使いやすい

Tカード機能だけではなく、Tカードにチャージして利用できる電子マネー「Tマネー」も一体型で使いやすいのも魅力です。

クレジットカード・ポイントカード・電子マネー、3つの機能を備えているのでお財布の場所をとりません。

Tカード プラス(SMBCモビット next)の情報

| お申し込み対象 |

・満20歳~74歳の方 ・安定した収入を継続的に得られる方 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.5% |

| ポイント使用例 |

・お店で1ポイント1円で利用 ・インターネットショッピング ・商品と交換 |

| 契約年齢 | 20歳~ |

| 国際ブランド | Mastercard |

| 自動付帯保険 | ショッピング |

| 付帯可能保険 | - |

| 利用可能枠 | 総利用枠:1万円~800万円 |

|

電子マネー ID払い |

Tマネー |

\Tカード・Tマネーが一体型/

WEBでTカード プラス

(SMBCモビット next)を申し込む

VIASOカード

- たまったポイントは自動キャッシュバック

- 携帯電話やETC料金はポイント還元率2倍

- 専用会員サイト経由でさらにポイントアップ

たまったポイントは自動キャッシュバック

たまったポイントは自動キャッシュバックされるので、ポイント管理が苦手という方にはおすすめカードです。

自動的に現金としてキャッシュバックされるので、面倒なポイント交換手続きは不要でポイントを放置して失効してしまうということもありません。

携帯電話やETC料金はポイント還元率2倍

携帯電話やインターネット、ETCの支払いに利用すると、ポイント通常還元率0.5%のところ2倍もらえるのでお得にポイントがためられます。

日常生活で必ず発生する支払いで、ポイントを大きく貯められるのはうれしいですね。

専用会員サイト経由でさらにポイントアップ

VIASOカード会員専用のオンラインショッピングモール「Point名人.com」を経由して買い物をすると、ポイント還元率が最大25倍にアップします。

じゃらん、楽天市場、Yahoo!ショッピングなどの定番ショップが利用できるので、無理せずポイントがたまる使い勝手のいいカードです。

VIASOカードの情報

| お申し込み対象 |

・18歳以上の本人または配偶者に安定した収入のある方 ・18歳以上で学生の方 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| ポイント使用例 | 自動キャッシュバック |

| 契約年齢 | 18歳~ |

| 国際ブランド | Mastercard |

| 自動付帯保険 |

海外旅行 ショッピング |

| 付帯可能保険 | - |

| 利用可能枠 | ・総利用枠:10~100万円 |

|

電子マネー ID払い |

Apple Pay Google Pay |

新規入会から3カ月後末日までに条件達成(会員WEBサービスID登録・楽ペイ登録)で最大10,000円キャッシュバック(諸条件あり)

\ポイント自動キャッシュバック/

WEBでVIASOカードを申し込む

イオンカード

出典:イオンカード公式サイト

- イオン系列店舗で買い物するとポイント2倍

- お得な割引や特典が豊富

- 無料でゴールドカードが発行できる

イオン系列店舗で買い物するとポイント2倍

イオンカードの基本還元率は0.5%ですが、イオン系列店舗で買い物をすると還元率が2倍にアップします。

さらに毎月20日・30日は「お客さま感謝デー」として、カード利用で購入代金が5%オフになる特典もあるのでイオン系列店舗で買い物をすることが多い方にはおすすめです。

お得な割引や特典が豊富

買い物以外でも映画や旅行など、お得な割引や特典が多いことも魅力です。

イオンシネマでカード払いを利用すれば約15%オフで映画鑑賞ができたり、HISで国内・海外ツアーが3,000円オフになったり、幅広く特典を利用することができます。

無料でゴールドカードが発行できる

利用実績によって、一般カードよりもステータスの高いゴールドカードに無料で切り替えができる可能性があります。

付帯保険が充実していたり、空港のラウンジが無料で利用できたりと、ワンランク上の使い方ができるゴールドカードを発行できるのは魅力ですね。

イオンカードの情報

| お申し込み対象 |

満18歳以上 (高校生の場合、高校卒業年の1月1日以降から申込可能) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.50%~1.33% |

| ポイント使用例 |

・WAONにチャージ ・dポイントに変更 |

| 契約年齢 | 18歳~ |

| 国際ブランド |

VISA Mastercard JCB |

| 自動付帯保険 |

ショッピング 紛失・盗難保障 |

| 付帯可能保険 | - |

| 利用可能枠 |

・総利用枠:10万円~100万円 ・キャッシング利用枠:50万円 |

|

電子マネー ID払い |

Apple Pay Google Pay |

エポスカード

出典:エポスカード公式サイト

- 優待期間(年4回)マルイで10%オフ

- 約10,000店の優待が受けられる

- 家賃支払いでポイントが毎月たまる

優待期間(年4回)マルイで10%オフ

全国のマルイやモディの優待期間である「マルコとマルオの7日間」に、エポスカードで買い物をすると10%オフになります。

年4回開催されており、実店舗だけではなくネットショッピングサイトでも割引が受けられるのでどなたでも利用可能です。

約10,000店の優待が受けられる

マルイやモディだけではなく飲食店・レジャー施設・旅行・生活雑貨・レンタカーなど、約10,000店の優待が受けられます。

ポイントアップや割引など店舗により優待内容は異なりますが、幅広い業態でお得に使えるカードです。

家賃支払いでポイントが毎月たまる

エポスカードならではのサービスとして提供されている「Room iD」という家賃保証サービスを利用すれば、家賃支払いで毎月ポイントがたまります。

エポスカードでたまったポイントを利用して家賃支払いもできて、毎月の大きな支払いとなる家賃でポイントがたまるのはお得ですね。

エポスカードの情報

| お申し込み対象 | 満18歳以上の方(高校生を除く) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~5.0% |

| ポイント使用例 |

・マルイでショッピング割引 ・プリペイドカードに移行 ・ネット通販利用分を割引 ・グッズに交換 ・他社ポイントに以降 ・支援団体に寄付 |

| 契約年齢 | 18歳~ |

| 国際ブランド | VISA |

| 自動付帯保険 |

海外旅行傷害保険 紛失・盗難保障 |

| 付帯可能保険 | ショッピング |

| 利用可能枠 | ・総利用枠:10万円~50万円 |

|

電子マネー ID払い |

Apple Pay 楽天ペイ PayPay d払い モバイルsuica |

WEBからの新規入会で2,000円相当(郵送受取はエポスポイント、マルイ店舗受取はクーポンにて)プレゼント(諸条件あり)

\年4回マルイで10%オフ/

WEBでエポスカードを申し込む

セゾンカードインターナショナル

おすすめポイント

- 最短5分でデジタルカード発行可能

- アプリでカード管理ができる

- 永久不滅ポイントがたまる

最短5分でデジタルカード発行可能

スピード審査、最短5分でデジタルカード発行ができるので、すぐにクレジットカードを利用したい方にはおすすめです。

デジタルカードだけではなく、全国のセゾンカウンターでも申し込みや即日発行に対応しています。

アプリでカード管理ができる

スマホアプリをインストールしておけば、アプリからクレジットカードの管理ができるので便利です。

利用した日時や金額がわかるので使いすぎを防いだり、複数のカードをまとめて管理できたり、永久不滅ポイントの交換なども手軽にスマホでできます。

永久不滅ポイントがたまる

有効期限なしの永久不滅ポイントがたまるので、ポイント失効の心配がないことが魅力です。

基本還元率は0.5%と他のカード会社と比べても平均的ですが、セゾンポイントモールを経由して買い物すれば最大30倍のポイントをためることもできます。

セゾンカードインターナショナルの情報

| お申し込み対象 | 満18歳以上 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| ポイント使用例 |

・支払いに充当 ・ふるさと納税で利用 ・Amazonギフト券 ・ポイント運用 |

| 契約年齢 | 18歳~ |

| 国際ブランド |

VISA Mastercard JCB |

| 自動付帯保険 | - |

| 付帯可能保険 | - |

| 利用可能枠 | ・総利用枠:10万円~150万円 |

|

電子マネー ID払い |

Apple Pay 楽天ペイ |

\最短5分でデジタルカード発行/

WEBでセゾンカード

インターナショナルを申し込む

ビックカメラSuicaカード

- ビックカメラやコジマでポイント11.5%還元

- チャージや定期券購入でポイント3倍

- Suica一体型でオートチャージができる

ビックカメラやコジマでポイント11.5%還元

ビックカメラやコジマで利用すると最大11.5%のポイント還元率になり、たまったポイントは1ポイント1円でビックカメラで使えます。

11.5%還元にするにはSuicaにクレジットチャージしたあとで、チャージしたSuicaで支払いが必要ですが、断然お得になるのでおすすめです。

チャージや定期券購入でポイント3倍

SuicaチャージやSuica定期券の購入など、JR東日本を利用するとJRE POINTが3倍たまります。

JR東日本のツアーや乗車券の購入なども対象になるので、電車に乗れば乗るほどポイントがたまってお得です。

Suica一体型でオートチャージができる

Suicaと一体型になったクレジットカードなので、券売機にいかなくてもオートチャージができて便利です。

Suicaを改札でタッチするだけで自動チャージができるので、残高不足になる心配もありません。

Suica定期券や記名式Suica以外にも、モバイルSuicaやApple PayのSuicaでも利用可能です。

ビックカメラSuicaカードの情報

| お申し込み対象 | 満18歳以上の方 |

|---|---|

| 年会費 |

初年度年会費無料 ※年1回の利用で次年度も無料 年会費524円(税込) |

| ポイント還元率 | 1.0%~11.5% |

| ポイント使用例 |

・suicaチャージ ・商品と交換 ・JREMALLの商品を購入 |

| 契約年齢 | 18歳~ |

| 国際ブランド |

VISA JCB |

| 自動付帯保険 |

海外旅行傷害保険 紛失時補償 |

| 付帯可能保険 | 国内旅行傷害保険 |

| 利用可能枠 | ・総利用枠:10万円~80万円 |

|

電子マネー ID払い |

モバイルSuica |

「冬のボーナスポイントアップ」キャンペーン実施中!

ビックカメラ公式アプリよりエントリー後、ビックカメラSuicaカード支払いで最大11.5%ポイントサービス(諸条件あり)

\ビックカメラでポイント11.5%還元/

WEBでビックカメラ

Suicaカードを申し込む

三井住友カード(NL)

- 対象店舗で最大5%のポイント還元

- ナンバーレスでセキュリティも安心

- 学生向けのポイントアップサービスあり

対象店舗で最大5%のポイント還元

対象のコンビニ・ファーストフード・ファミレスなどでタッチ決済をすると、ポイント還元率が最大5%になります。

最大5%還元の店舗も順次拡大中で、対象店舗以外にも街のショップで還元率2倍になるサービスもあるので、幅広くポイントをためやすいカードです。

ナンバーレスでセキュリティも安心

カードに番号を印字しないナンバーレスカードを採用しており、他人にカード番号を知られて利用される心配がないのでセキュリティも安心です。

カード番号は専用のアプリに記載されているので、必要になった場合にはアプリから確認ができます。

学生向けのポイントアップサービスあり

学生を対象に携帯料金やサブスクなどの利用で、ポイントが最大10%還元になるサービスを実施しています。

携帯料金は2%還元、QRコード決済は3%還元、dtvやhuluなどの動画サブスクは10%還元です。

三井住友カード(NL)の情報

| お申し込み対象 | 満18歳以上(高校生を除く) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~5.0% |

| ポイント使用例 | Visaでお買い物に使える |

| 契約年齢 | 18歳~ |

| 国際ブランド |

Visa Mastercard |

| 自動付帯保険 | - |

| 付帯可能保険 |

個人賠償責任保険 入院保険(交通事故限定) 携行品損害保険 海外・国内旅行傷害保険 |

| 利用可能枠 | ・総利用枠:10万円~100万円 |

|

電子マネー ID払い |

Apple Pay Google Pay |

新規入会とタッチ決済利用で最大6,500円相当プレゼント(諸条件あり)

\最大5%ポイント還元/

WEBで三井住友カード

(NL)を申し込む

ライフカード

出典:ライフカード公式サイト

- 入会後1年間はポイント1.5倍

- 家族カード・ETCカードも無料

- 会員限定ショッピングサイトでポイント最大25倍

入会後1年間はポイント1.5倍

ポイント還元サービスが充実しており、入会して1年間は1.5倍のポイントが付与されます。

誕生日月には3倍ポイント、年間の利用金額に応じてステージプログラムが設定されているので最大2倍のポイント還元率になることも。

家族カード・ETCカードも無料

申込者本人のクレジットカードのほかに、家族カードやETCカードを無料で追加発行できます。

家族カードやETCカードは追加の審査手続きはないので簡単に作ることができて、本人のカード利用分とあわせて請求されるので手間もありません。

会員限定ショッピングサイトでポイント最大25倍

ライフカードの会員専用ショッピングサイト「L-Mall」を使って買い物すると、通常ポイントに加えてボーナスポイントが付与されるので、最大25倍のポイントがたまります。

楽天市場やYahoo!ショッピングなどの大手サイトが使えるので、日常の買い物でも大きくポイントをためられるのが魅力です。

ライフカードの情報

| お申し込み対象 | 18歳以上(高校生は除く) |

|---|---|

| 年会費 |

初年度年会費無料 ※年1回の利用で次年度も無料 年会費1,100円(税込) |

| ポイント還元率 | 0.5%~1.5% |

| ポイント使用例 |

・他社ポイントに移行 ・電子マネーに交換 ・ギフトカードに交換 |

| 契約年齢 | 18歳~ |

| 国際ブランド |

Mastercard VISA JCB |

| 自動付帯保険 | カード会員保障制度 |

| 付帯可能保険 | - |

| 利用可能枠 | ・総利用枠:10万円~200万円 |

|

電子マネー ID払い |

Apple Pay Google Pay iD |

カード発行と利用で最大10,000円相当(2,000ポイント)プレゼント(諸条件あり)

\入会後1年はポイント1.5倍/

WEBでライフカードを申し込む

楽天カード

出典:楽天カード公式サイト

- ポイントの使い道が豊富でたまりやすい

- 4つの国際ブランドから選べる

- 海外旅行傷害保険の付帯サービスがある

ポイントの使い道が豊富でたまりやすい

楽天ポイントは対象店舗が多くたまりやすいだけではなく、使える店舗も随時拡大しているので使い道が豊富なことが特徴です。

通常ポイント1%、楽天市場で買い物すると3%、毎月5と0のつく日は楽天市場の買い物で5%になるなどお得になるキャンペーンも多くあります。

4つの国際ブランドから選べる

4つの国際ブランドから選んでカードを発行できるので、海外でも使いやすく使い勝手のいいクレジットカードです。

楽天カードは2枚持ちができるので、異なる国際ブランドのカードを作ってニーズにあわせて使い分けもできます。

海外旅行傷害保険の付帯サービスがある

楽天カードは、海外旅行傷害保険の付帯サービスがある海外利用に強いカードです。

自動付帯ではないため申し込みは必要ですが、最高2,000万の傷害保険のほかに、海外レンタカーを優待料金で利用可能、Wi-Fiレンタル割引などの特典もあります。

楽天カードの情報

| お申し込み対象 | 満18歳以上(高校生は除く) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~3.0% |

| ポイント使用例 |

・街のお店で使える ・月々の支払いに ・楽天グループ内サービス |

| 契約年齢 | 18歳~ |

| 国際ブランド |

Mastercard VISA JCB American Express |

| 自動付帯保険 | 海外旅行傷害保険 |

| 付帯可能保険 | - |

| 利用可能枠 | ・総利用枠:5万円~100万円 |

|

電子マネー ID払い |

Apple Pay Google Pay 楽天カードタッチ決済 |

新規入会と利用で最大5,000ポイントがたまるお得なキャンペーンを常時開催(諸条件あり)

\ポイントがたまりやすい/

WEBで楽天カードを申し込む

そもそもクレジットカードに審査がある理由

クレジットカードは個人の信用を担保に支払いを後払いできるシステムで、カード会社が代わりに利用代金を立て替えています。

カード会社は立て替えた利用代金を回収しなければいけないので、事前に返済能力があるのかを判断するため審査が必要です。

各クレジットカード会社の審査基準をもとに、カード発行前に返済可能かを判断します。

クレジットカードの審査基準

- 属性情報(職業や年収、家族構成など)

- 信用情報

属性情報

属性情報とは、申込者本人の支払い能力を確認するための職業や住居、家族構成などの情報です。

申込者が会社員の場合、勤めている会社の規模や勤続年数、役職などでどの程度支払い能力があるかを判断します。

住居が賃貸なのか持ち家なのか、居住している年数によって審査に影響を与える可能性も。

家族構成で見られるポイントは未婚既婚や子どもの有無などで、子どもがいる場合には子育てにかかる費用が発生するため評価が低くなる可能性があります。

- 職業

- 勤務先

- 年収

- 勤続年数

- 雇用形態

- 住居

- 家族構成

信用情報

信用情報とは、クレジットカードやローンなどの契約・申し込みに関する情報のことで、過去にどのような取引をしたか利用履歴を記録した個人情報です。

利用額や支払い状況などが細かく記録されているので、カード会社は審査の一環として信用情報機関に申込者の照会をして、問題なく取引できるのかを確認します。

長期延滞や遅延が続いているなどのトラブルがない限り、基本的には審査に影響することはありません。

金融商品の取引状況や返済履歴などの個人情報を管理・提供する機関で、ローンの適正利用や多重債務防止などの役割を果たしています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

クレジットカードの

審査の流れ・ステップ

審査の流れ・ステップ

1.書類審査

2.確認業務

3.取引履歴の確認

4.信用情報機関の利用

5.審査の可否を決定

【STEP1】書類審査

紙の申込書やWebからのオンライン申し込みに関わらず、まずはじめに申し込み内容に誤りがないか、事実に相違する点はないかなどを書類審査で確認します。

審査基準である属性情報を確認するため、免許書やパスポートなどの本人確認書類や口座情報の提出が必要です。

書類審査の内容から、クレジットカードを発行しても問題ない人物かどうかを判断します。

【STEP2】確認業務

カード申込の際に提出された内容が正しいものかを確認するため、本人確認や在籍確認を行います。

免許証やパスポートなどの本人確認書類のほかに、必要に応じて登録電話番号に電話をかけて「本人による申し込みか」「虚偽はないか」を確認する場合もあります。

在籍確認は、勤務先に電話をかけて申込者の勤務実態があるかどうかを確認するものです。

【STEP3】取引履歴の確認

申し込んだクレジットカード会社で過去もしくは現在、取引をしている実態がないかを確認します。

現在取引をしていてすでに同社のカードを持っている場合には、状況によっては2枚目の発行が難しくなる場合があります。

また過去に取引履歴があり、延滞などを繰り返していた場合は返済能力に問題ありとして審査に通らないケースも。

【STEP4】信用情報機関の利用

カード会社は社内の取引履歴だけではなく、他の金融取引についても信用情報機関を利用して調査しています。

信用情報機関には、クレジットカードやローンなど金融商品の取引が個人情報として保管されているため、延滞や自己破産などの情報も確認可能です。

事故情報がある申込者は、返済に不安があると判断されて審査に通ることは難しいでしょう。

【STEP5】審査の可否を決定

カード会社は申込書類・自社の取引情報・信用情報などを総合的に判断して審査の可否を決定します。

審査方法は、本人・住居・勤務先・信用情報(借入など)によって点数をつける「スコアリング」と呼ばれる点数制です。

カード会社によってスコアリングの基準が異なるため、一度審査に落ちた場合でも別の会社で通る可能性もあります。

クレジットカードの審査難易度を

判断するポイント

3つのポイント

- カード会社の系列

- カードのランク

- カードの年会費の有無

カード会社の系列

クレジットカードは発行している会社の系列によって、審査の難易度が異なる傾向にあります。

スーパーやショッピングセンターなどが発行する流通系や、クレジットカード業務を主に行っている信販系、消費者金融系のカードは比較的、審査に通りやすいです。

流通系は店舗で使ってもらいたいので審査が甘くなりやすく、信販系は非正規雇用者や学生、主婦が使いやすいよう審査基準が低くなっています。

逆に、鉄道系・交通系・銀行系のクレジットカードは、信用力を重視しているため審査難易度が高いです。

カードのランク

クレジットカードには一般・ゴールド・プラチナ・ブラックと4つのランクがあり、同じ会社のカードでもランクが上がると審査は厳しくなります。

一般カードは年会費がかからず比較的誰でも利用できるカードですが、ゴールドやプラチナになると年会費が高くなりその分カードを持つステータスが上がります。

さらにブラックカードになるとステータス最上級といわれ、一定の条件をクリアしてカード会社から招待を受けないと手に入れることはできません。

カードの年会費の有無

クレジットカードには年会費が必要なものと無料のものがありますが、年会費がかからない方が審査難易度が低いといわれています。

カードのランクでもわかるように、ランクが上がって審査が厳しくなるほど年会費も高いです。

一般カードでも年会費が「永年無料」のものから、「初年度のみ無料」「条件をクリアすれば次年度も無料」などさまざまな形式があります。

難易度の低いカードを選ぶなら、年会費の有無は重要なポイントです。

審査が甘いクレジットカードを選ぶ

メリット

- 年会費が無料・安い

- 一度落ちても他のカード会社で通るケースもある

- 早めにカードを受け取れるケースが多い

年会費が無料・安い

年会費が無料もしくは安いので、コストなしでクレジットカードを利用できて不要な出費を防げます。

年会費はクレジットカードを利用していない場合でも支払いが発生するので、気軽に利用できるカードを作りたいのであれば年会費無料がおすすめです。

一度落ちても他のカード会社で通るケースもある

クレジットカードは会社によって審査基準が異なるため、一度審査に落ちても他のカード会社で通る可能性もあります。

カード会社の系列によって審査難易度も違うので、難易度低めの流通系・信販系・消費者金融系がおすすめです。

早めにカードを受け取れるケースが多い

審査が甘いクレジットカードは即日発行に対応しているため、早めにカードを受け取れるケースが多いです。

審査が厳しいとカード発行までに時間がかかり必要な時にカードを使えない場合もありますが、即日発行なら申し込んだらすぐに利用できます。

審査が甘いクレジットカードを選ぶ

注意点・デメリット

- 保険やサービスが付帯していないケースが多い

- ETCカードを発行する際には手数料がかかるケースもある

保険やサービスが付帯していないケースが多い

審査が甘いクレジットカードは手軽な反面、保険やサービスが付帯していないケースも多くあります。

旅行中のケガや病気を保証する「旅行傷害保険」や、購入商品の破損・盗難などの損害を補償する「ショッピング保険」がない可能性も。

ETCカードを発行する際には手数料がかかるケースもある

クレジットカード発行の際にECTカードを申し込む方も多くいますが、審査が甘いクレジットカードの場合には発行に手数料がかかる可能性があります。

ETCカードの利用も考えている方は、事前に追加カードに手数料が必要かどうかも確認しましょう。

クレジットカードの審査に落ちる原因

- 収入が少ない

- 信用情報に傷がついている

- 他社からの借入・ローンがある

- 申し込み条件を満たしていない

- 独立後から3年も経っていない

- 初めてクレジットカードを作る

- キャッシング枠を高額に設定している

収入が少ない

収入が安定しない・少ない場合には、支払い能力に問題があると判断されて審査に落ちることがあります。

カード会社は申込者が問題なく支払いができる人物かを判断したうえでカードを発行するため、延滞や支払いができない可能性がある場合にはクレジットカードの発行はしません。

属性情報の職業や勤続年数なども、支払い能力の有無を判断する材料です。

信用情報に傷がついている

クレジットカードやローンなど、金融商品の利用履歴である信用情報に傷がついていると審査通過が難しくなります。

過去の支払い遅延などは信用情報として登録されているので、遅延を繰り返しているといった情報があると審査にはマイナスイメージです。

信用情報機関の保存期間は5年ですが、カード会社のデータとして残っている場合もあります。

金融事故とは、銀行や消費者金融で借りたお金の返済が大幅に遅れたり、返済不能になったりした場合をいいます。

金融事故を起こすと信用情報機関に事故情報が一定期間保存され、新規でクレジットカードやローンを組むことは難しいです。

他社からの借入・ローンがある

すでに他のクレジットカードを高額で利用している場合や、家や車などの大口ローンがある場合は審査に落ちる可能性があります。

信用情報で現在の借入を確認して、すでに支払い能力以上の借入をしている場合にはカード発行できません。

現在の借入金額から支払い能力に余力があると判断されれば、利用限度額を設定してカードを発行してもらえる場合もあります。

申し込み条件を満たしていない

カード会社ごとに申し込み条件を設定しているため、年齢制限や安定した収入などの条件を満たしていないと審査に落ちる可能性があります。

カード会社の多くは年齢制限のほかに高校生不可などを設定しているので、まずは自分が条件を満たしている会社に申し込むことが必要です。

カードのランクによっては収入条件が厳しくなる場合もあります。

独立後から3年も経っていない

クレジットカードは職業の安定や、安定した収入が審査の重要なポイントになるため、独立後3年は審査に落ちる傾向があります。

会社から独立すると支払い能力を判断するための、勤務先の安定や勤続年数といった判断材料がなくなってしまいます。

収入の安定も3年未満では判断しにくいため審査が難しく、審査落ちの原因になる場合が多いです。

初めてクレジットカードを作る

初めてクレジットカードを作る場合には、信用情報などに利用実績がないことから審査に落ちやすい傾向があります。

年齢が若い方は問題になりませんが、30代・40代以降で利用実績がないと何らかの理由があるのでは?と疑われる可能性も。

過去の金融事故などでカードが作れないのではと判断されることもあります。

キャッシング枠を高額に設定している

クレジットカードにはショッピング機能とキャッシング機能がありますが、キャッシング枠を高額に設定していると審査に通らない可能性があります。

キャッシング枠はお金を借りるための機能なので、返済能力以上の金額設定はできません。

設定しているだけで審査に不利になることもあるので、できるだけ少額もしくはなしで設定をおすすめします。

クレジットカードの審査に落ちた際の

対処法

5つの対処法

- 審査に落ちた原因を考える

- 半年以上を空けて他社カードに申し込む

- カードのランクを落として申し込む

- 家族カードを追加発行してもらう

- デビットカードやスマホ決済の利用を検討する

審査に落ちた原因を考える

クレジットカードの審査内容は教えてもらえないため、審査に落ちた場合には原因を自分なりに考える必要があります。

原因をもとに、他社の申し込みに向けた対策を考えることが重要です。

審査書類の不備や勤務先への在籍確認がとれなかった場合も、審査に落ちる原因になるのでまずは必要な情報に漏れはないかなどしっかりと確認しましょう。

半年以上を空けて他社カードに申し込む

クレジットカードを申し込んだという情報も信用情報機関に半年間記録として残るため、他社カードに申し込む場合には半年以上あいだを空けましょう。

短期間で何度も申し込みをしてしまうと、お金に困っているのではないかとカード会社に不信感を持たれてしまう可能性も。

一度申し込んだ会社は審査通過が難しいため、他社カードへの申し込みをおすすめします。

カードのランクを落として申し込む

カード会社が同じであってもランクが上がれば審査は厳しくなるため、上位ランクに申し込んだ場合はランクを落として申し込んでみるといいでしょう。

一般カードに比べてゴールドやプラチナなど上位ランクのカードは、属性の基準も高く年収や勤続年数などがより重視されます。

一般カードであれば審査通過の可能性は上がるので、ランクの検討をおすすめします。

家族カードを追加発行してもらう

クレジットカードには、家族で共有できる家族カードを審査なしで追加発行してもらえる機能があります。

審査は申込者本人のみが対象なので、本人が審査に通過していれば家族に対する追加審査はなく、すぐに家族カードの発行が可能です。

ただし、申込者本人に問題がある場合にはクレジットカード同様に家族カードの発行も難しいので注意しましょう。

デビットカードやスマホ決済の利用を検討する

どうしてもクレジットカードの審査に通らない場合、審査のないデビットカードやスマホ決済の利用もおすすめです。

デビットカードはクレジットカードと違い指定口座から利用時に引き落とされるカードのことで、後払いではないので審査がありません。

スマホ決済も同様に審査はなく、アプリをインストールして設定するだけで電子マネーで買い物ができます。

クレジットカードの審査通過率を

高める方法

7つの方法

- 申込情報は正確に入力する

- キャッシング枠は「0円」または「希望しない」に設定する

- 1社に絞り込んで申し込む

- 申込条件を確認する

- 入会キャンペーンを利用する

- 審査に通りやすい時期を狙う

- 無収入の場合は家族の収入を申告する

申込情報は正確に入力する

申込情報に誤りがあると虚偽の申告と判断されて審査に通らない可能性があるため、申込情報は正確に入力しましょう。

記載内容が単なる記入ミスなのか、ウソなのかをカード会社が判断するのは難しいため、誤りが多すぎる場合には確認なく審査に落とされてしまう可能性も。

また審査に通りたいからといって虚偽申告をすると不利に働くケースもあります。

キャッシング枠は「0円」または「希望しない」に設定する

申込時のキャッシング枠は、審査通過率を高めるため「0円」または「希望しない」に設定しましょう。

キャッシング枠はお金を借りるための機能で、ショッピング枠に追加するかたちで設定すると利用額が増えて審査基準が上がってしまいます。

すでにキャッシング枠で借入がある場合には、総量規制に注意することも必要です。

貸金業法により借入金の上限を制限するもので、基本的には個人の借入総額は「年収の3分の1まで」と定められています。

利用者の支払い能力を超えて貸し付けることなく、返済の滞りなどによる貸金業者と利用者の不利益を防ぐ法律です。

1社に絞り込んで申し込む

信用情報から複数申し込みの事実を確認されると、カード会社に警戒されてしまう可能性があるため1社に絞り込んで申し込みましょう。

複数申し込んでいることで、カード会社は「お金に困っているのでは」「返済に不安があるのでは」と不信感がつのります。

複数のカード会社に同時期に申し込むと、不利に働くケースがあるので注意しましょう。

申込条件を確認する

カード会社によって申込条件は異なるため、しっかりと条件を確認して申し込むことが大切です。

申込条件から「年齢制限があるか」「安定継続収入の記載の有無」をチェックし、できるだけ対象が広いほうが審査に通る可能性が大きくなります。

カードのランクによっても申込条件は異なるので、しっかりと確認しましょう。

入会キャンペーンを利用する

入会キャンペーンをしているカードは審査が通りやすい傾向にあるため、キャンペーンを利用するもの通過率を高める方法です。

クレジットカード会社は新規の会員を増やしたいから、特典などを設けて入会キャンペーンを実施しています。

会員を増やそうとしている期間中は審査も柔軟になっている可能性もあり、お得な特典もつくのでおすすめです。

審査に通りやすい時期を狙う

カード会社に限らず、決算前の2月から3月は顧客を増やしたいと考えている場合が多いため審査に通りやすい傾向にあります。

日本では約7割の企業が3月に決算をおこなって売上高などの各種利益を割り出すため、2月・3月は追い込み時期というわけです。

また中間決算がある9月も審査に通りやすい時期といわれています。

無収入の場合は家族の収入を申告する

学生や専業主婦などで収入がない場合は、家族の収入を申告してみると通りやすくなる可能性があります。

無収入でも家族に安定した収入があり、返済能力があると判断されれば審査通過率を高めることは可能です。

ただし、本人が無収入のため利用限度額の制限が低くなる場合があることをおぼえておきましょう。

クレジットカードは

自己破産しても作れる?

自己破産すると信用情報機関のデータには履歴がのってしまうため、自己破産後すぐにはクレジットカードは作れません。

信用情報機関のデータは一定期間で消えるため、期間を過ぎたあとであればカードを作ることは可能ですが、注意点が2つあります。

信用情報機関のデータは一定期間で消えますが、カード会社には情報が残っている可能性が高いので、過去にトラブルを起こしたカード会社への申し込みは避けましょう。

また信用情報機関の本人開示制度を利用して、申し込み前に自己破産の情報が消えているか確認が必要です。

クレジットカードは無職でも作れる?

学生、専業主婦(夫)の方であれば、無職でもクレジットカードが作れる可能性はあります。

学生の場合は学生向けのクレジットカードがあり、利用限度額は低く設定されていることが多いですが、学生向けのお得な特典などもあります。

専業主婦(夫)の場合は配偶者の収入が安定していて、返済能力に問題がないようであれば審査通過の可能性は高いです。

スーパーなど流通系のクレジットカードは、そもそも主婦(夫)の方などが使いやすいよう条件を設定しているため申し込みやすいでしょう。

審査が甘いクレジットカード

作り方・申込方法

作り方・申込方法

1.公式サイトから申し込む

2.必要情報をミスなく入力する(キャッシング枠は0円または希望しない)

3.審査通過後にクレジットカードを受け取る

【STEP1】公式サイトから申し込む

クレジットカード会社の公式サイトにアクセスして、申し込みたいクレジットカードを選択します。

郵送などの申込方法もありますがインターネットが一般的な方法で、簡単に進められるので便利です。

【STEP2】必要情報をミスなく入力する

(キャッシング枠は0円または希望しない)

入会専用フォームに、本人情報・勤務先情報などの必要情報をミスがないように入力しましょう。

入力する際に審査通過率を上げるため、キャッシング枠は0円または希望しないに設定をおすすめします。

【STEP3】審査通過後にクレジットカードを受け取る

本人確認や信用情報などの審査通過後に、クレジットカードを郵送で受け取ります。

申し込みからカード到着まで一般的には1週間から3週間必要なので、早く受け取りたい方は事前にカード会社に問い合わせておくとよいでしょう。

審査が甘いクレジットカード

よくある質問

ブラックリストとは?

カード会社が審査時に確認する信用情報に登録された、延滞や自己破産などの事故情報を「ブラックリスト」と呼んでいます。

事故情報は一定期間消えることはないので、ブラックリストにのっているあいだはクレジットカードを作るのは難しいでしょう。

「激甘・極甘審査ファイナンス」とは?

「激甘・極甘審査ファイナンス」という組織は存在しませんが、審査が甘いことを売りにしてお金を借りさせようとする業者を意味しています。

その中には闇金などの悪徳業者が混じっている可能性もあるので、注意が必要です。

即日発行可能なクレジットカードはある?

デジタルカード対応のクレジットカード会社であれば、即日Web上でカードを発行できます。

カード現物を郵送で受け取る場合には早くても翌日になってしまうので、当日利用を考えているのであればスマホ発行のデジタルカードがおすすめです。

審査・在籍確認がないクレジットカードはある?

審査や在籍確認なしで、クレジットカードを作ることは基本的にはできません。

カード会社によって条件は異なりますが、審査は必ずあることをおぼえておきましょう。

最近では会社に電話で在籍確認をしない可能性も高いですが、絶対ないとは言い切れません。

審査が甘い・緩いゴールドカードはある?

一般カードよりの審査が厳しいといわれるゴールドカードですが、審査基準はカード会社によって異なるので審査が甘い・緩いゴールドカードもあるようです。

ワンランク上のカードを希望する場合には、各社の申込条件を確認して可能性が高い会社に申し込みをしましょう。

審査難易度は国際ブランドにより変わる?

クレジットカードの審査はカード会社が行うもので、審査難易度は国際ブランドによって変わることはありません。

国際ブランドはあくまで決済ネットワークのことを意味しており、どこで使えるかを表しています。

クレジットカードの審査にかかる時間は?

カード会社によって審査体制が異なるため正確な期間はいえませんが、一般的には1週間程度審査にかかることが多いです。

申込者の本人情報や勤務先情報、信用情報などを総合的に判断するため、審査には時間がかかります。

クレジットカードの審査に落ちた理由は分かる?

カード会社は書面の通知や電話問い合わせをしても、審査に落ちた理由や詳細について教えてくれることはありません。

カード会社の審査条件も公表されていないので、審査落ちの理由は自分で推測するほかないのが現状です。

審査が甘いクレジットカード

おすすめ比較一覧表(おさらい)

|

|

|

|

|---|---|---|---|

| カード名 | ACマスターカード | JCB Card W |

三井住友カード RevoStyle (リボスタイル) |

| 還元率 | 0.25% | 1.0%~10.0% | 1.0%~2.5% |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 契約年齢 | 20歳~ | 18歳~39歳 | 18歳~ |

|

対応 ブランド |

Mastercard | JCB | VISA |

|

おすすめ ポイント |

審査が 最短30分 |

パートナー店利用で 最大21倍ポイント |

リボ払い専用だから 毎月一定額の支払い |

| 公式サイト |

審査が甘いクレジットカード

まとめ

1社の審査に落ちたからといって他でも落ちるとは限らないので、審査落ちした場合には原因を考えて次に進むことをおすすめします。